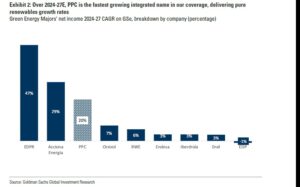

«Τρίτωσε το καλό» για τη ΔΕΗ καθώς το παράδειγμα των JP Morgan και Citi που ανέβασαν τον πήχη για την τιμή της μετοχής και τα θεμελιώδη μεγέθη της Επιχείρησης σε συνέχεια της παρουσίασης του αναθεωρημένου Στρατηγικού Σχεδίου για την περίοδο 2025-2027, ακολούθησε και η Goldman Sachs. «Πίσω από τις γραμμές» της αύξησης της τιμής-στόχου και –κυρίως- της σύστασης αγοράς που πλέον δίνει ο αμερικανικός επενδυτικός οίκος κρύβεται η εκτίμηση για ετήσιο ρυθμό αύξησης των κερδών ανά μετοχή κατά 20% κατά την περίοδο αναφοράς, με την Επιχείρηση να αποτελεί μια εξαιρετικά ελκυστική επενδυτική επιλογή, στο μέτρο που ενώ αποτελεί καθετοποιημένο όμιλο – που «μεταφράζεται» σε πιο ασφαλές προφίλ με πολλαπλές πηγές εσόδων και διασπορά κινδύνου- εντούτοις παρουσιάζει πολύ υψηλότερους ρυθμούς ανάπτυξης από άλλα utilities όπως η γερμανική RWE (για την οποία η GS προβλέπει ετήσια αύξηση των κερδών ανά μετοχή 6% για τη περίοδο 2025-2027), οι ισπανικές Endesa και Iberdrola και η ιταλική Enel (με ετήσιο ρυθμό αύξησης 3%) και η πορτογαλική EDP (1%). Το αναπτυξιακό «προφίλ» της ΔΕΗ προσιδιάζει σε αυτό εταιρειών που είναι περισσότερο developers ΑΠΕ όπως η πορτογαλική EDPR και η ισπανική Acciona Energia, χωρίς όμως να συνοδεύεται από τα ρίσκα που χαρακτηρίζουν τις εν λόγω εταιρείες λόγω της «μονομέρειας» που εμφανίζουν. Είναι δε αξιοσημείωτο ότι η Goldman Sachs προβλέπει αύξηση της απόδοσης ιδίων κεφαλαίων της ΔΕΗ (ROE) στο 6,7% για τη χρήση του 2024 (από 5,1% το 2023), στο 7,6% το 2025 και στο 9,7% στο τέλος του 2026 και της μερισματικής απόδοσης στο 3,2% για τη χρήση του 2024 (από 2,7% το 2023), στο 4,8% για το 2025 και στο 6,4% για το 2026.

Η ΔΕΗ και τα τρία υλικά της κερδοφόρας συνταγής του πράσινου εξηλεκτρισμού

Ο βασικός παράγοντας πίσω από το success story της ΔΕΗ υπό τη διοίκηση του Γιώργου Στάσση σύμφωνα με την Goldman είναι ο μετασχηματισμός της σε αυτό που αποκαλεί «Electrification Compounder», δηλαδή μια εταιρεία που ξεκλειδώνει μέσα από διάφορες δραστηριότητες τα οφέλη του πράσινου εξηλεκτρισμού. Τα τρία βασικά «υλικά» αυτής της συνταγής είναι:

Πρώτον, η απαλλαγή από τις ζημιογόνες λιγνιτικές μονάδες, με τη Goldman να εκτιμά ότι η σταδιακή εξάλειψη της εναπομείνασας λιγνιτικής ισχύος (1,5 GW στο τέλος του 2024 από 3,4 GW το 2019 όταν ξεκίνησε η πορεία της ταχείας απολιγνιτοποίησης) θα έχει θετική επίπτωση της τάξης των 150 εκατ. ευρώ στην κερδοφορία της ΔΕΗ έως το τέλος του 2026, που είναι η καταληκτική ημερομηνία που έχει θέσει η ΔΕΗ για να μηδενίσει το ποσοστό του λιγνίτη στο μείγμα της ηλεκτροπαραγωγής της.

Δεύτερον, οι επενδύσεις ύψους 7 δισ. ευρώ κατά την περίοδο αναφοράς για τη διεύρυνση του χαρτοφυλακίου ΑΠΕ και τον εκσυγχρονισμό του δικτύου διανομής. Τα δίκτυο του ΔΕΔΔΗΕ αποτελεί μεγάλο ατού για τη ΔΕΗ καθώς πρόκειται για μια χαμηλού ρίσκου ρυθμιζόμενη δραστηριότητα με εγγυημένη απόδοση από την οποία προέρχεται το 40% των κερδών του Ομίλου και οι επενδύσεις που προγραμματίζονται εκτιμάται ότι θα οδηγήσουν σε ετήσια αύξηση της Ρυθμιζόμενης Περιουσιακής Βάσης κατά 9% έως το 2027, με αποτέλεσμα να αυξηθεί στα 6 δισ. ευρώ στο τέλος της περιόδου αναφοράς. Όσο για τις ΑΠΕ, η Goldman Sachs κάνει λόγο για αύξηση της πράσινης «δύναμης πυρός» της ΔΕΗ κατά 1-1,5 GW κάθε χρόνο έως το 2027 που «μεταφράζεται» σε συνολική αύξηση του πράσινου χαρτοφυλακίου κατά 4 GW και κατ’ επέκταση ενίσχυση ενός κομματιού που προσφέρει υψηλές αποδόσεις στη συνολική πίτα της κερδοφορίας καθώς το ζημιογόνο σκέλος της θερμικής παραγωγής (όσον αφορά στους λιγνίτες) θα χάνει έδαφος. Ο αμερικανικός οίκος τονίζει ότι έως το 2025 το 65% των EBITDA της ΔΕΗ θα προέρχεται από καθαρές δραστηριότητες υψηλού περιθωρίου (ΑΠΕ και δίκτυα) ενώ αξιολογεί πολύ θετικά ότι το 95% των νέων αιολικών και φωτοβολταϊκών αφορά σε έργα που είναι ήδη υπό κατασκευή (2,1 GW) ή είναι έτοιμα να εισέλθουν σε φάση κατασκευής (Ready to Build) ή βρίσκονται σε διαγωνιστική διαδικασία (1,7 GW). «Αυτό σημαίνει κατά την άποψή μας σχετικά χαμηλό ρίσκο εκτέλεσης για τα εν λόγω έργα», υπογραμμίζεται χαρακτηριστικά.

Το τρίτο στοιχείο που συνιστά συγκριτικό πλεονέκτημα της ΔΕΗ, σύμφωνα πάντα με την Goldman Sachs, είναι ότι το καθετοποιημένο επιχειρηματικό της μοντέλο (ηλεκτροπαραγωγή, προμήθεια, διανομή ρεύματος) σε συνδυασμό με τον παράγοντα της γεωγραφικής διασποράς αποτελεί «κυματοθραύστη» έναντι των διακυμάνσεων των τιμών ενέργειας. Και τούτο διότι, σε περιόδους υψηλών τιμών αυξάνονται τα κέρδη από την ηλεκτροπαραγωγή «σε βάρος» της προμήθειας, ενώ σε περιόδους χαμηλών τιμών η τυπική διεύρυνση των περιθωρίων στο retail τείνει να αντισταθμίζει σε μεγάλο βαθμό την πίεση που υφίσταται το σκέλος της κερδοφορίας που προέρχεται από την ηλεκτροπαραγωγή. Κάτι που αποτελεί δικλείδα ασφαλείας, δεδομένου ότι η Goldman Sachs προβλέπει ότι η μεταβλητότητα στις τιμές ενέργειας «ήρθε για να μείνει» -τουλάχιστον για το ορατό μέλλον-, με τις τιμές του φυσικού αερίου στην Ευρώπη να ενσωματώνουν γεωπολιτικό ασφάλιστρο κινδύνου λόγω της συνεχιζόμενης έντασης στα «μέτωπα» της Ουκρανίας και της Μέσης Ανατολής.

Citi και JP Morgan

Υπενθυμίζεται ότι την περασμένη εβδομάδα η Citi προχώρησε σε αύξηση της τιμής στόχου για τη ΔΕΗ, στα 16 ευρώ από 14,5 ευρώ προηγουμένως, διατηρώντας τη σύσταση αγοράς με την οποία ξεκίνησε εκ νέου να καλύπτει την μετοχής (μετά από 5 χρόνια απουσίας) τον περασμένο Σεπτέμβριο, με τον οίκο να κάνει λόγο για αύξηση των EBITDA από 1,8 δισ. ευρώ για τη χρήση του 2024 σε 2,5 δισ. ευρώ το 2027, λόγω των πρόσθετων κερδών από την ανάπτυξη των ΑΠΕ και του δικτύου διανομής (400 και 200 εκατ. ευρώ αντίστοιχα σωρευτικά) σε συνδυασμό με την εξάλειψη των «λιγνιτικών ζημιών» (100 εκατ. ευρώ). Η δε JP Morgan ύψωσε τον πήχη για την τιμή– στόχο τα 17,90 ευρώ αναδεικνύοντας την αναπτυξιακή δυναμική της Επιχείρησης μέσα από τη σύγκριση των μεγεθών των προηγούμενων χρήσεων και των προβλέψεων για το 2027. Τα EBITDA για παράδειγμα από μόλις 900 εκατ. ευρώ το 2020 προβλέπεται πως θα αγγίξουν τα 2,7 δισ. ευρώ το 2027, ενώ τα καθαρά κέρδη του Ομίλου ΔΕΗ από μόλις 300 εκατ. ευρώ το 2023 αναμένεται να τριπλασιαστούν μέχρι το 2027 και να φτάσουν τα 900 εκατ. ευρώ.

Διαβάστε ακόμη