Ξεκινά σήμερα η δημόσια προσφορά για την αύξηση μετοχικού κεφαλαίου έως 200 εκατ. ευρώ. Στο ανώτατο όριο των 9,86 ευρώ θα προσφερθούν οι μετοχές της εισηγμένης εταιρείας.

Όπως σημειώνεται στην ανακοίνωση, σχετικά με την δημόσια προσφορά στο Βέλγιο και την Ελλάδα νέων κοινών μετοχών άνευ ονομαστικής αξίας της Εταιρείας (οι «Νέες Μετοχές» και από κοινού με τις υφιστάμενες κοινές μετοχές άνευ ονομαστικής αξίας της Εταιρείας, οι «Μετοχές»), οι οποίες θα εκδοθούν στο πλαίσιο της αύξησης μετοχικού κεφαλαίου της Εταιρείας ποσού έως 200 εκατομμυρίων ευρώ (συμπεριλαμβανομένου του ποσού εξ εκδόσεως μετοχών υπέρ το άρτιο) και θα προσφερθούν σε τιμή διάθεσης η οποία δεν είναι υψηλότερη από 9,86 ευρώ ανά Νέα Μετοχή.

Η ανακοίνωση της Cenergy για τη δημόσια προσφορά

Από σήμερα 8 Οκτωβρίου έως και τις 10 Οκτωβρίου διενεργείται η δημόσια προσφορά στο Βέλγιο και την Ελλάδα για τις νέες μετοχές της Cenergy που θα εκδοθούν στο πλαίσιο της αύξησης μετοχικού κεφαλαίου της εταιρείας ποσού έως €200 εκατ. και θα προσφερθούν σε τιμή διάθεσης η οποία δεν είναι υψηλότερη από €9,86 ανά μετοχή.

Οπως ανακοίνωσε η εταιρία, η Περίοδος Προσφοράς θα ξεκινήσει στις 8 Οκτωβρίου 2024 στις 9.00 π.μ. Ώρα Κεντρικής Ευρώπης (CET) (10.00 π.μ. ώρα Ελλάδος) και αναμένεται να λήξει στις 15.00 CET (16.00 ώρα Ελλάδας) στις 10 Οκτωβρίου 2024 (η «Περίοδος Προσφοράς»), με την επιφύλαξη παράτασης του χρονοδιαγράμματος για την Προσφορά. Τυχόν παράταση της Περιόδου Προσφοράς θα ανακοινωθεί με κανονιστική ανακοίνωση της Εταιρείας, η οποία θα αναρτηθεί επίσης στις ιστοσελίδες της Εταιρείας, του Euronext Βρυξελλών και του Χ.Α., ενώ οι αντίστοιχες ημερομηνίες καθορισμού της τιμής, κατανομής, δημοσίευσης της Τιμής Διάθεσης και των αποτελεσμάτων της Προσφοράς, διακανονισμού και διαπραγμάτευσης θα προσαρμοστούν σε αυτήν την περίπτωση αναλόγως. Στον βαθμό που απαιτείται από το νόμο, η Εταιρεία θα δημοσιεύσει επιπρόσθετα συμπλήρωμα στο Ενημερωτικό Δελτίο.

Η Βελγική Δημόσια Προσφορά, η Ελληνική Δημόσια Προσφορά και η Θεσμική Προσφορά θα διεξαχθούν παράλληλα κατά την διάρκεια της Περιόδου Προσφοράς.

H Goldman Sachs International ενεργεί ως αποκλειστικός γενικός συντονιστής και συνδιοργανωτής για την Προσφορά (ο «Αποκλειστικός Γενικός Συντονιστής»), η Alpha Bank Α.Ε. και η HSBC Continental Europe ενεργούν ως συνδιοργανωτές για την Προσφορά και η Eurobank Α.Ε., Euroxx Χρηματιστηριακή ΑΕΠΕΥ, Εθνική Τράπεζα της Ελλάδος Α.Ε., Τράπεζα Optima bank Α.Ε., Παντελάκης Χρηματιστηριακή ΑΕΠΕΥ, Τράπεζα Πειραιώς Α.Ε. και η ING Belgium NV/SA ενεργούν ως επικεφαλής συνδιαχειριστές για την Προσφορά (συλλογικά, οι «Ανάδοχοι»).

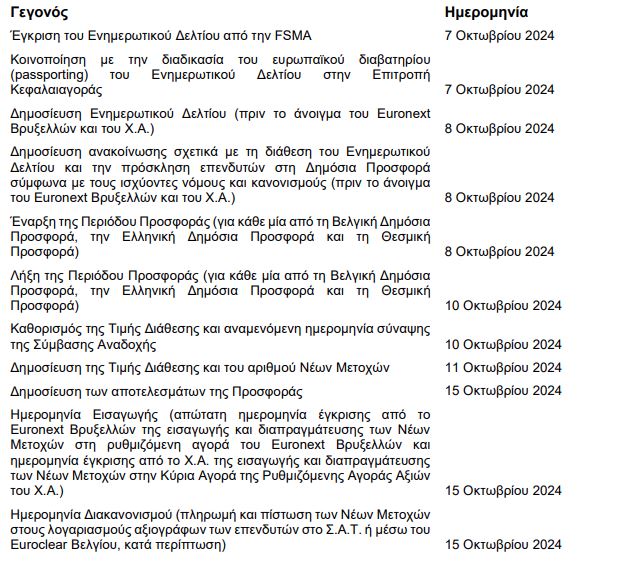

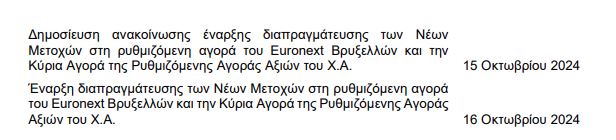

To χρονοδιάγραμμα

Κατωτέρω, παρατίθεται το αναμενόμενο χρονοδιάγραμμα της Προσφοράς και της

εισαγωγής προς διαπραγμάτευση των Νέων Μετοχών στη ρυθμιζόμενη αγορά του

Euronext Βρυξελλών και στην Κύρια Αγορά της Ρυθμιζόμενης Αγοράς Αξιών του Χ.Α.:

Η κατανομή

Με την επιφύλαξη της Καθορισμένης Κατανομής και της Προνομιακής Κατανομής (εκάστη όπως ορίζεται κατωτέρω), και με την επιφύλαξη της ζήτησης, η κατανομή των Νέων Μετοχών έχει προσωρινά κατανεμηθεί στη Θεσμική Προσφορά και στη Δημόσια Προσφορά ως εξής:

(Α) 80,0% των Νέων Μετοχών θα κατανεμηθεί σε Θεσμικούς Επενδυτές (όπως ορίζονται στο Ενημερωτικό Δελτίο) που εγγράφονται στη Θεσμική Προσφορά και,

(Β) 20,0% των Νέων Μετοχών θα κατανεμηθεί σε Ιδιώτες Επενδυτές ή/και Ειδικούς Επενδυτές (έκαστος όπως ορίζεται στο Ενημερωτικό Δελτίο) που εγγράφονται στη Δημόσια Προσφορά, συμπεριλαμβανομένου τουλάχιστον ενός ποσοστού 10,0% των Νέων Μετοχών που προορίζεται για Ιδιώτες Επενδυτές με κατοικία (σε περίπτωση φυσικών προσώπων) ή εγκατάσταση (σε περίπτωση νομικών οντοτήτων) στο Βέλγιο (οι «Βέλγοι Ιδιώτες Επενδυτές»), σύμφωνα με τους βελγικούς κανονισμούς (η «Καθορισμένη Κατανομή», και το εν λόγω 10% των Νέων Μετοχών, το «Καθορισμένο Βελγικό Τμήμα Ιδιωτών Επενδυτών»).

Διαβάστε ακόμη