Η πώληση μετοχών της Aramco αναμένεται να συγκεντρώσει τουλάχιστον 11,2 δισ. δολάρια. Πρόκειται για τημεγαλύτερη τέτοια συμφωνία παγκοσμίως σε τρία χρόνια, η οποία θα χρηματοδοτήσει την πολυδάπανη προσπάθεια της κυβέρνησης της Σαουδικής Αραβίας. να μετασχηματίσει την οικονομία του βασιλείου.

Η κυβέρνηση αναμένεται να πουλήσει σχεδόν 1,55 δισεκατομμύρια μετοχές προς 27,25 σαουδαραβικά ριάλια (7,27 δολάρια) η κάθε μία, σύμφωνα με πηγές που επικαλείται το Bloomberg. Αυτό αντιπροσωπεύει discount 6% σε σχέση με την τελευταία τιμή κλεισίματος της μετοχής πριν από την ανακοίνωση της συμφωνίας των 29 ριάλ.

Η Σαουδική Αραβία είχε ζήτηση για όλες τις μετοχές μέσα σε λίγες ώρες μετά το άνοιγμα των βιβλίων την Κυριακή και η συμφωνία προσέλκυσε σημαντικό ενδιαφέρον από ξένους επενδυτές, ανέφερε την Πέμπτη το Bloomberg News. Δεν ήταν άμεσα σαφές πόση ακριβώς ζήτηση προήλθε από το εξωτερικό, αλλά οι επενδυτές αυτοί κατέθεσαν αρκετές προσφορές για να καλύψουν και με το παραπάνω την προσφορά, δήλωσαν άνθρωποι που γνωρίζουν το θέμα.

Εκπρόσωπος της Aramco δεν απάντησε αμέσως σε αίτημα για σχολιασμό της τιμής, την οποία ανέφερε νωρίτερα η Wall Street Journal.

Πρόκειται για μια στροφή από την αρχική δημόσια προσφορά της εταιρείας το 2019, όταν τα παγκόσμια κεφάλαια είχαν μείνει σε μεγάλο βαθμό μακριά και άφησαν την κυβέρνηση να εξαρτάται από τους τοπικούς επενδυτές. Αυτό είχε θέσει στο επίκεντρο της προσοχής την ξένη συμμετοχή στην τρέχουσα πώληση, ακόμη και όταν οι προοπτικές της αγοράς πετρελαίου σκοτεινιάζουν εν μέσω ισχυρών ανησυχιών για την προσφορά και τη ζήτηση στην Κίνα.

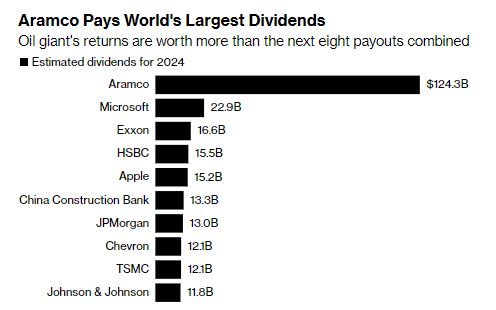

Ένα κορυφαίο σημείο πώλησης αυτή τη φορά είναι το ετήσιο μέρισμα της Aramco ύψους 124 δισεκατομμυρίων δολαρίων, το μεγαλύτερο στον κόσμο. Η μετοχή της εταιρείας, ωστόσο, είναι ακριβή σε σύγκριση με τις μεγάλες δυτικές πετρελαϊκές εταιρείες.

Η Aramco καταβάλλει το μεγαλύτερο μέρισμα στον κόσμο

Οι μετοχές της Aramco έκλεισαν στα 28,30 ριάλ την Πέμπτη, σημειώνοντας πτώση 2,4% για την εβδομάδα. Έπεσαν στο χαμηλότερο επίπεδο του τελευταίου έτους τις ημέρες που προηγήθηκαν της προσφοράς, η οποία θα είναι η μεγαλύτερη από την εισαγωγή της Rivian Automotive Inc. το 2021.

Οι δευτερογενείς προσφορές είναι σχετικά σπάνιες στην περιοχή. Προηγούμενες συμφωνίες στο βασίλειο περιλαμβάνουν τη Saudi Telecom Co. και την Tadawul Group Holding, η οποία διαχειρίζεται το χρηματιστήριο του Ριάντ. Και οι δύο πωλήσεις τιμολογήθηκαν με έκπτωση περίπου 10%.

Η κυβέρνηση της Σαουδικής Αραβίας πωλεί μετοχές του κρατικού πετρελαϊκού κολοσσού για να συγκεντρώσει κεφάλαια για τα φιλόδοξα σχέδια του πρίγκιπα διαδόχου Μοχάμεντ μπιν Σαλμάν για την αναμόρφωση της οικονομίας της χώρας. Τα τεράστια σχέδια δαπανών σημαίνουν ότι η κυβέρνηση χρειάζεται πετρέλαιο κοντά στα 100 δολάρια το βαρέλι, σύμφωνα με το Διεθνές Νομισματικό Ταμείο.

Οι τιμές του πετρελαίου, οι οποίες δεν έχουν βρεθεί κοντά σε αυτά τα επίπεδα από τα τέλη του 2022, διολίσθησαν τις τελευταίες ημέρες κάτω από τα 80 δολάρια. Ο Οργανισμός Πετρελαιοεξαγωγικών Χωρών και οι σύμμαχοί του νωρίτερα αυτό το μήνα συμφώνησαν να παρατείνουν ορισμένες από τις περικοπές της προσφοράς τους έως το 2025, αλλά έθεσαν επίσης ένα πλαίσιο για τη σταδιακή επιστροφή μέρους των εθελοντικών περικοπών από τον Οκτώβριο.

Η κυβέρνηση της Σαουδικής Αραβίας κατέχει περίπου το 82% της Aramco, ενώ το Δημόσιο Ταμείο Επενδύσεων κατέχει ένα επιπλέον ποσοστό 16%. Το βασίλειο θα συνεχίσει να είναι ο κύριος μέτοχος και μετά την προσφορά.

Η SNB Capital είναι ο επικεφαλής διαχειριστής της πώλησης μετοχών, σύμφωνα με προηγούμενη ανακοίνωση. Λειτουργεί επίσης ως κοινός παγκόσμιος συντονιστής μαζί με τις Citigroup Inc., Goldman Sachs Group Inc., HSBC Holdings Plc, JPMorgan Chase & Co., Bank of America Corp. και Morgan Stanley. Οι M. Klein & Co. και Moelis & Co. είναι ανεξάρτητοι χρηματοοικονομικοί σύμβουλοι για την προσφορά, σύμφωνα με την ανακοίνωση.

Διαβάστε ακόμη