Η Anglo American απέρριψε τη δεύτερη προσφορά εξαγοράς από τον όμιλο BHP που αποτιμούσε την μεταλλευτική εταιρεία στα 43 δισ. δολάρια (έναντι 39 δισ. στην προηγούμενη προσφορά), καθώς αυξάνεται η πίεση στην 107χρονη εταιρεία να παρουσιάσει ένα πειστικό όραμα για να επιβιώσει μόνη της.

Οι μέτοχοι της Anglo απαιτούσαν ήδη από την εταιρεία να επιταχύνει το σχέδιο ανάκαμψης που επεξεργάζεται από τα μέσα του περασμένου έτους. Η απόρριψη της τελευταίας προσφοράς της BHP θα προσθέσει περισσότερη πίεση στην Anglo να εξηγήσει πώς θα δημιουργήσει μεγαλύτερη αξία από το να πουλήσει απλώς στον ανταγωνιστή. Τώρα σχεδιάζει να το κάνει αυτό την Τρίτη, αναφέρει το Bloomberg.

Ενώ η BHP αύξησε την προσφορά της για το σύνολο των μετοχών της, έχει διατηρήσει μια δομή που η Anglo είχε ήδη χαρακτηρίσει ως μη λειτουργική, καθιστώντας δύσκολο για την εταιρεία να συμφωνήσει σε συνομιλίες υπό αυτούς τους όρους. Η BHP θα πρέπει να επανέλθει με βελτιωμένη προσφορά, και ενδεχομένως με νέα δομή, αν θέλει να επιτευχθεί συμφωνία.

«Η BHP προφανώς θέλει το βραβείο, αλλά δεν είναι διατεθειμένη να αναλάβει το ρίσκο της εκτέλεσης», δήλωσε ο Ben Davis, αναλυτής της Liberum. «Ελπίζουν ότι οι μέτοχοι της Anglo είναι αρκετά απογοητευμένοι με τη διοίκηση ώστε να τους πιέσουν να προχωρήσουν σε αυτό».

Πτώση 2,4% για τις μετοχές της Anglo, 0,7% για της BHP

Οι μετοχές της Anglo έκλεισαν 2,4% χαμηλότερα στις 27,07 στερλίνες – κάτω από τις 27,53 στερλίνες που προσφέρει η BHP, σε μια ένδειξη ότι οι επενδυτές δεν βλέπουν επί του παρόντος τη συμφωνία να προχωρά και δεν ποντάρουν στην εμφάνιση καλύτερης προσφοράς. Οι μετοχές της BHP που διαπραγματεύονται στο Λονδίνο έκλεισαν 0,7% χαμηλότερα

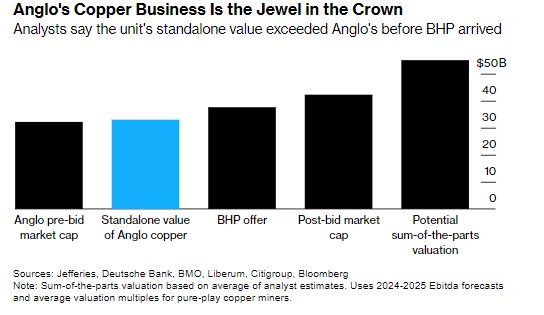

Ο μεγαλύτερος μεταλλωρύχος στον κόσμο επιδιώκει να αγοράσει την Anglo για τα περιουσιακά στοιχεία χαλκού της στη Νότια Αμερική. Αυτό θα την καθιστούσε τον νούμερο 1 παραγωγό χαλκού, παράλληλα με το εκτεταμένο χαρτοφυλάκιό της σε σιδηρομεταλλεύματα και άνθρακα.

Η BHP ενίσχυσε την πρότασή της κατά σχεδόν 15%: προσφέροντας 0,8132 μετοχές της για κάθε μία από τις μετοχές της Anglo, από 0,7097 μετοχές στην αρχική της προσέγγιση. Αλλά εξακολουθεί να λέει ότι η Anglo πρέπει πρώτα να αποσχίσει τις δύο εισηγμένες επιχειρήσεις της στη Νότια Αφρική.

Η Anglo δήλωσε τη Δευτέρα ότι είναι σίγουρη για τα δικά της σχέδια για την επιχείρηση και θα ενημερώσει τους επενδυτές την Τρίτη, αφού επιταχύνει την επανεξέταση.

Η εταιρεία επανέλαβε επίσης την απόρριψη της προτεινόμενης δομής της συμφωνίας της BHP, λέγοντας ότι αφήνει τους κατόχους της με δυσανάλογο επίπεδο κινδύνου. Εξακολουθεί επίσης να υποτιμά την εταιρεία, δήλωσε η Anglo.

Η πίεση είναι τώρα στην Anglo να δείξει στους μετόχους πώς μπορεί να αποδώσει μεγαλύτερη αξία μόνη της. Στους επενδυτές αυτούς περιλαμβάνεται η Elliott Investment Management, το ακτιβιστικό hedge fund που έχει δημιουργήσει μερίδιο περίπου 1 δισ. δολαρίων στην Anglo. Μέχρι στιγμής, δεν έχει δημοσιοποιήσει την άποψή του.

Η Anglo American θεωρείται εδώ και καιρό ως πιθανός στόχος μεταξύ των μεγαλύτερων ανθρακωρύχων, ιδίως επειδή διαθέτει ελκυστικές δραστηριότητες χαλκού στη Νότια Αμερική σε μια εποχή που το μεγαλύτερο μέρος του κλάδου επιθυμεί να προσθέσει αποθέματα και παραγωγή. Ωστόσο, οι μνηστήρες έχουν απομακρυνθεί από την περίπλοκη δομή της και το μείγμα άλλων εμπορευμάτων από την πλατίνα έως τα διαμάντια, και ιδιαίτερα από τη βαθιά έκθεσή της στη Νότια Αφρική.

Η Anglo αντιμετώπισε μια σειρά σημαντικών αποτυχιών κατά τη διάρκεια του περασμένου έτους, καθώς οι τιμές για ορισμένα από τα βασικά προϊόντα της έπεσαν, ενώ οι λειτουργικές δυσκολίες ανάγκασαν την εταιρεία να μειώσει τους στόχους παραγωγής της – οδηγώντας προς τα κάτω την αποτίμησή της και αφήνοντας την εταιρεία ευάλωτη σε πιθανούς πλειοδότες.

Οι επενδυτές πιέζουν έκτοτε για λεπτομέρειες σχετικά με την επιχειρηματική επανεξέταση που διεξάγει ο διευθύνων σύμβουλος Duncan Wanblad από τα μέσα του 2023, εξετάζοντας κάθε ορυχείο του χαρτοφυλακίου της. Στο επίκεντρο των ανησυχιών των επενδυτών βρίσκονται το μέλλον της εταιρείας εξόρυξης διαμαντιών De Beers, το ορυχείο λιπασμάτων Woodsmith που κατασκευάζει η Anglo στο Ηνωμένο Βασίλειο και οι επιχειρήσεις της στη Νότια Αφρική.

Εάν επιτύχει, μια εξαγορά θα σηματοδοτήσει την επιστροφή στη σύναψη συμφωνιών μεγάλης κλίμακας για την BHP, η οποία έχει αναζωογονήσει την όρεξή της για μετασχηματιστικές εξαγορές τα τελευταία δύο χρόνια υπό τον διευθύνοντα σύμβουλο Mike Henry.

Στα 145 δισ. η χρηματιστηριακή αξία της BHP

Η BHP, η οποία έχει χρηματιστηριακή αξία περίπου 145 δισεκατομμυρίων δολαρίων, έχει καταστήσει τον χαλκό κεντρικό στοιχείο της στρατηγικής της, στοιχηματίζοντας ότι η προσφορά θα δυσκολευτεί να συμβαδίσει με τη ζήτηση μετάλλων για την κατασκευή ηλεκτρικών οχημάτων, ηλιακών συλλεκτών και καλωδίων υψηλής τάσης. Αλλά οι επιλογές επέκτασης της εταιρείας στα δικά της περιουσιακά στοιχεία δεν είναι αρκετές για να αντισταθμίσουν την υποχώρηση από τα ορυκτά καύσιμα, δημιουργώντας πίεση για την προσθήκη νέων ορυχείων από το εξωτερικό.

Μια επιτυχής εξαγορά θα έδινε στην BHP περίπου το 10% της παγκόσμιας παραγωγής χαλκού. Η προσφορά πυροδοτεί επίσης προβλέψεις ότι θα πυροδοτήσει ένα ευρύτερο κύμα συγχωνεύσεων και εξαγορών στον τομέα της εξόρυξης, με πολλούς από τους ανταγωνιστές της BHP και της Anglo να αναζητούν τις δικές τους συμφωνίες για τον χαλκό.

Διαβάστε ακόμη: